文|吴鸿亮 南方电网能源发展研究院投资与财务研究所副所长、博士、正高级经济师

谢骏骐 南方电网能源发展研究院投资与财务研究所研究员

杨安琪 南方电网能源发展研究院投资与财务研究所研究员

导读

近期,发电上市企业2021年年报陆续出炉,本文通过对发电上市企业经营业绩及投资情况进行全面梳理解读,研判电力行业各板块未来发展趋势

●发电企业业绩:火电亏损严重,清洁能源表现亮眼

●发电企业投资:清洁能源投资稳步推进

●总结与展望

发电企业业绩:火电亏损严重,清洁能源表现亮眼

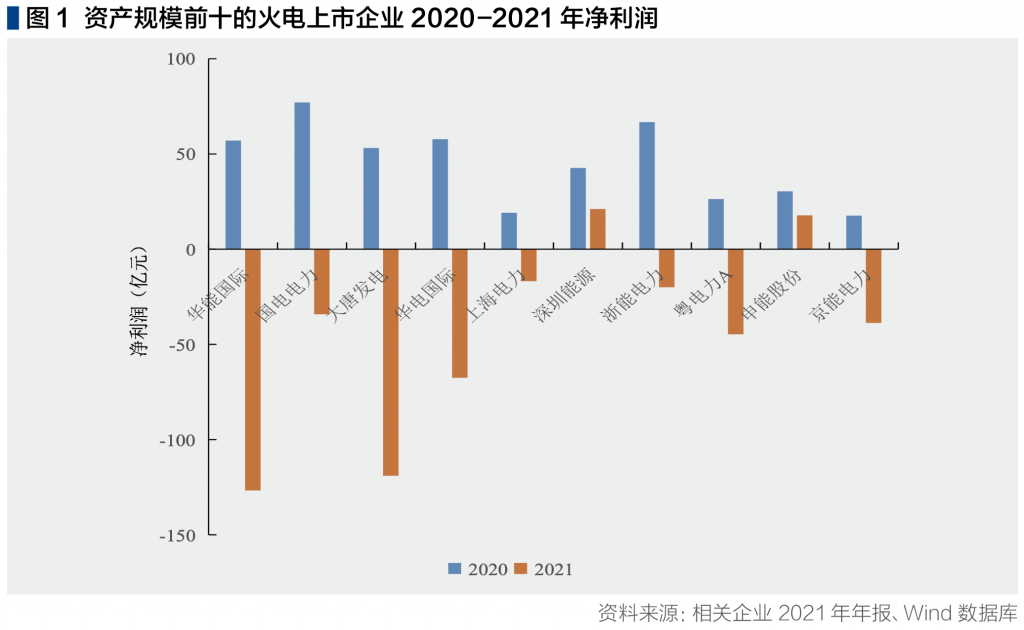

火电企业亏损严重,清洁能源成为主要利润来源。27家火电上市企业的经营业绩遭遇重压,净利润均大幅下滑,同比下降547%,其中20家火电企业亏损,合计亏损超640亿元,主要火电上市企业2020-2021年净利润情况(如图1所示)。五大发电集团下属的华能国际、华电国际、大唐发电等以火力发电为主的上市公司均遭受严重亏损。亏损原因主要是2021年全球能源供应紧张,煤炭市场供需形势偏紧,煤炭价格大幅走高,导致燃煤发电的燃料成本大幅上升,而燃料是火电厂最主要的生产成本。以华电国际为例,因煤炭价格上涨,该公司2021年营业成本为1109亿元,同比增加43%。火电企业中水电、新能源成为主要利润来源。以国电电力为例,该公司火电板块净利润亏损59亿元,但水电板块净利润25亿元,风电及光伏板块净利润13亿元,一定程度上弥补了火电板块的亏损。

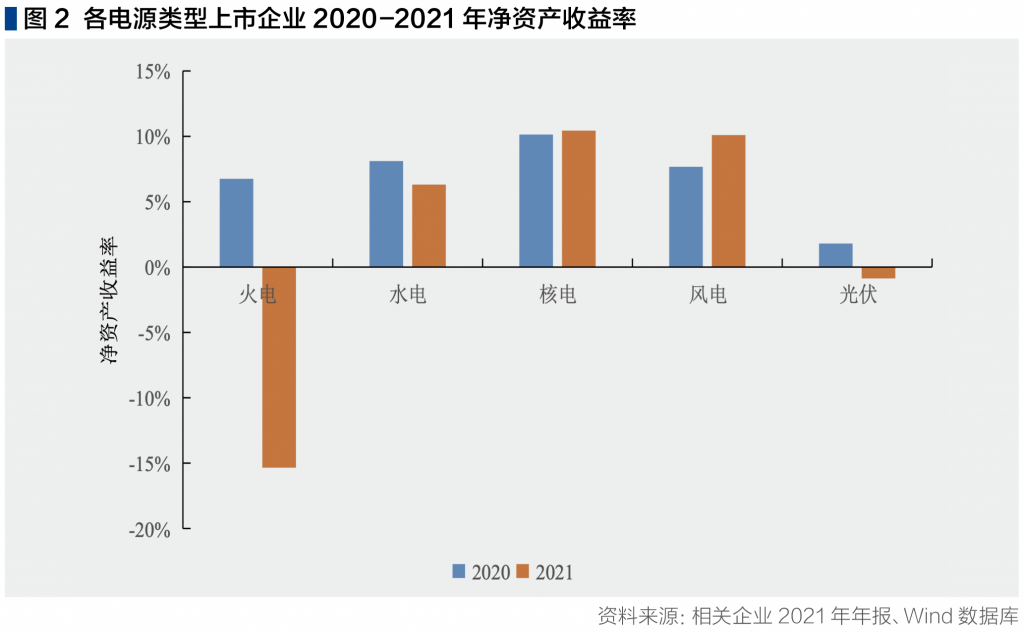

水电、核电、风电企业经营业绩亮眼。水电方面,11家水电上市企业2021年平均净资产收益率约为6%,长江电力、华能水电、涪陵电力、川投能源等以水力发电为主的企业净资产收益率都超过了10%,经营业绩较为出色。虽然部分水电企业2021年发电量有所下滑,但其他投资业务往往能够弥补电量下滑的不利影响。核电方面,中国核电、中国广核2家核电上市企业2021年净资产收益率分别为11%和10%,盈利能力较稳定。随着在建项目稳步推进以及新核电机组审批持续放开,核电企业后续盈利能力有望进一步提升。风电方面,三峡能源、龙源电力等9家风电上市企业2021年平均净资产收益率约为10%。随着国家多部委针对新能源行业发展做出工作部署,以及全国各沿海地区海上风电规划及支持政策陆续明确,风电行业蓬勃发展态势明显。各电源类型上市企业2020-2021年净资产收益率情况(如图2所示)。

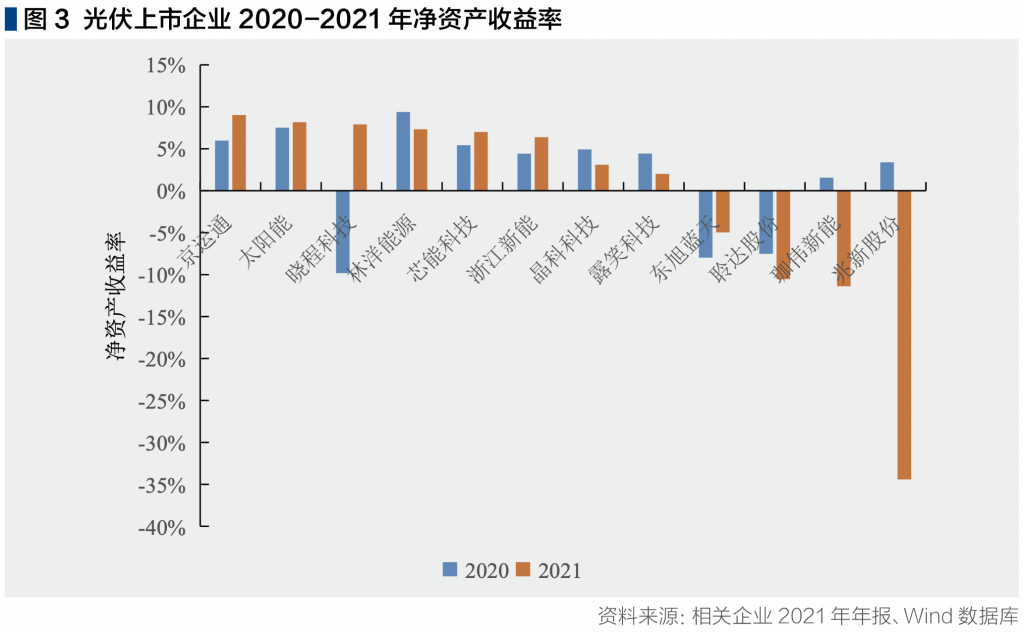

光伏企业经营业绩分化明显。12家光伏上市企业2021年平均净资产收益率为-0.87%(如图3所示)。2021年光伏产业利好政策接连不断,资本纷纷入场,但产业链涨价、能耗双控以及疫情困扰也对光伏企业经营产生了不利影响。其中,京运通、太阳能、晓程科技、芯能科技等企业进入快速发展通道,积极向硅片、硅料等光伏产业链上下游延伸、跨界,净资产收益率均达到7%,取得了不俗的成绩。东旭蓝天、聆达股份等4家企业因原材料供应不足以及资金压力出现亏损,合计亏损超14亿元。“双碳”背景下,光伏作为可再生能源的重要组成,资本市场对其关注力度空前,在政策和资本市场加持下,光伏发电企业的经营环境将得到进一步改善。虽然疫情及全球供应链紧张等短期负面影响仍然存在,但光伏产业仍具有广阔的发展前景。

碳排放权交易收益成为新盈利点。全国碳市场于2021年7月16日正式启动,碳排放权交易收益成为不少发电上市企业新的盈利点,众多电力企业均成立碳资产管理公司,通过碳排放权出售、碳排放权抵质押等交易赚取额外收益,成为行业一大新动向。其中,大唐发电、华能国际、华电国际2021年的碳排放权交易收入分别为3.02亿元、2.69亿元、1.40亿元,国网英大的碳资产管理业务实现营业收入0.26亿元,同比增长18倍。未来,碳市场的交易活跃度将持续提升,规模也逐渐扩大,从而形成更多的投资机会,进一步引导清洁能源转型。

发电企业投资:清洁能源投资稳步推进

火电企业持续向清洁能源转型。为助力“双碳”目标,加速推进电源结构调整,传统火电企业均在拓展常规能源的基础上,提升水电、风电、光伏等清洁能源装机占比,并加快培育新业态新模式,例如,华能国际2021年新增可控发电装机容量5232MW,其中低碳清洁能源装机达到3232MW,该公司2021年全年在火电领域的资本性支出为76亿元,而在风电和光伏领域的资本性支出合计达到274亿元,2022年还计划在风电和光伏领域列支资本性支出313亿元。大唐发电2021年新投产机组容量共计774MW,其中风电项目446MW,光伏项目328MW,该公司2021年在风电和光伏领域的资本性支出合计达到108亿元,而在火电领域的资本性支出仅27亿元。

风电企业投资维持较高水平。2021年我国风电完成投资额达到2478亿元,虽然比2020年有所降低,但仍在所有电源类型中高居首位。风电上市公司的投资数据也支持了上述事实。风电龙头企业三峡能源和龙源电力重要风电项目在建工程余额分别增加477亿元和121亿元。节能风电和江苏新能重要风电项目资本性支出分别为90亿元和44亿元,同比分别增加12%和87%。

核电企业稳步推进核电项目建设。2021年政府工作报告提出“在确保安全的前提下积极有序发展核电”。随着今年来新获批核电项目有所回升,作为国内两大核电运营企业,2021年中国核电和中国广核的核电项目建设均稳步推进。其中中国核电所属核电项目在建工程新增余额182亿元,比上年增加11%;中国广核所属核电项目在建工程新增余额93亿元,比上年增加35%。2022年4月,浙江三门、山东海阳、广东陆丰三个核电项目正式获批,总投资约1200亿元,预计未来核电企业投资金额仍将保持较高水平。

水电、光伏上市企业投资水平相对稳定。2021年我国水电投资完成额988亿元,略低于2020年,主要水电上市企业的相关指标也支持上述数据;光伏投资完成额约800亿元,虽然较上年有所增加,但光伏类上市企业的投资水平却增减不一,这说明光伏投资更集中于非上市企业。

总结与展望

火电企业亏损局面逐步改善,清洁能源盈利能力稳步提升。火电方面,2022年2月,国家发改委印发《关于进一步完善煤炭市场价格形成机制的通知》,引导煤炭价格在合理区间运行,完善煤、电价格传导机制,保障能源安全稳定供应,推动煤、电上下游协调高质量发展,预计相关政策的出台能够使火电企业的盈利情况得到改善。清洁能源板块虽受制于资源条件、平价上网、技术开发等因素面临一定压力,但总体而言在“双碳”目标政策下发展趋势利好,随着清洁能源装机不断提升,清洁能源板块的盈利能力将持续增强,保持总体平稳偏好趋势发展。

投资方面,预计火电企业将继续提高清洁能源占比,同时兼顾先进煤电建设,而其他清洁能源投资将稳步推进。国家发改委和国家能源局最新发布的《“十四五”现代能源体系规划》提出:“将统筹电力保供和减污降碳,根据发展需要合理建设先进煤电。”随着可再生能源装机规模的进一步增加,火电作为支撑性调节性的作用也将更加凸显,鉴于目前储能的“缺位”,预计短期内火电投资仍将维持在一定的水平。在清洁能源方面,抽水蓄能电站作为重要的储能设施,其投资规模将显著增长;风电、光伏作为实现“双碳”目标的主力军,其规模投资预计将进一步提升;核电方面,预计相关企业将继续按照积极有序发展的原则,稳步推进各核电项目建设。

碳排放权及其衍生金融产品的交易投资迎来广阔的市场前景。全国碳排放权交易市场正式启动,标志着全球最大规模的碳市场建成,为我国碳金融市场的发展提供了重要推力。随着我国碳市场的进一步发展和规范,涵盖碳排放权定价、交易、风险管理以及涉碳项目投融资等相关资源配置的碳金融市场将成为巨大蓝海,产生碳排放权、碳排放权抵质押、碳期货、碳债券、碳汇保险等一系列投资交易产品,为电力行业带来新的发展机遇。